SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Рейтинг выше рынка по Норникелю - Атон

- 31 января 2019, 16:29

- |

Палладий и платина. Настал момент для рокировки.

Сильный стимул использовать платину: $90 экономии на каждом катализаторе

В среднем для каталитического нейтрализатора требуется 5 г драгоценного металла МПГ, и простые математические подсчеты показывают, что замена палладия на платину приведет к снижению затрат с $220 до $130 на единицу. Учитывая среднюю цену катализатора в автомобилях наиболее популярных производителей, экономия $90 на единицу представляется значительной: 12% от нашей оценки общих производственных затрат в $700 на единицу. С улучшением технологий производители предпочли палладий, т.к. он дешевле и работает в катализаторах так же хорошо, как и платина.

У производителей нет финансовых ограничений на замещение металлов

Среднее соотношение чистый долг/EBITDA у основных производителей катализаторов составляет всего 1.3x, что говорит об отсутствии ограничений по долговой нагрузке для новых инвестиций, если они понадобятся для изменения производственного процесса. Более того, мы видим стимул для замены металла: 1) относительно низкая рентабельность (рентабельность EBITDA всего 14% в среднем) предполагает высокую чувствительность финансовых показателей к изменениям в затратах; 2) сегменты по производству катализаторов достаточно значимы для прибыли группы – на него приходится 11-65% консолидированной выручки.

( Читать дальше )

Сильный стимул использовать платину: $90 экономии на каждом катализаторе

В среднем для каталитического нейтрализатора требуется 5 г драгоценного металла МПГ, и простые математические подсчеты показывают, что замена палладия на платину приведет к снижению затрат с $220 до $130 на единицу. Учитывая среднюю цену катализатора в автомобилях наиболее популярных производителей, экономия $90 на единицу представляется значительной: 12% от нашей оценки общих производственных затрат в $700 на единицу. С улучшением технологий производители предпочли палладий, т.к. он дешевле и работает в катализаторах так же хорошо, как и платина.

У производителей нет финансовых ограничений на замещение металлов

Среднее соотношение чистый долг/EBITDA у основных производителей катализаторов составляет всего 1.3x, что говорит об отсутствии ограничений по долговой нагрузке для новых инвестиций, если они понадобятся для изменения производственного процесса. Более того, мы видим стимул для замены металла: 1) относительно низкая рентабельность (рентабельность EBITDA всего 14% в среднем) предполагает высокую чувствительность финансовых показателей к изменениям в затратах; 2) сегменты по производству катализаторов достаточно значимы для прибыли группы – на него приходится 11-65% консолидированной выручки.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Сильный рост добычи меди Норникеля обусловлен запуском Быстринского ГОКа - Промсвязьбанк

- 31 января 2019, 11:54

- |

Норникель в 2018 г увеличил выпуск никеля на 1%, меди — на 18%, платины и палладия сократил на 3% и 2% соответственно

Норильский никель в 2018 году произвел 218,77 тыс. тонн никеля, что на 1% выше уровня 2017 года, сообщила ГМК в среду. Производство меди возросло на 18%, до 473,654 тыс. тонн. Палладия произвел 2,729 млн унций, что на 2% ниже уровня 2017 года. Выпуск платины упал за год на 3%, составив 653 тыс. унций.

Норильский никель в 2018 году произвел 218,77 тыс. тонн никеля, что на 1% выше уровня 2017 года, сообщила ГМК в среду. Производство меди возросло на 18%, до 473,654 тыс. тонн. Палладия произвел 2,729 млн унций, что на 2% ниже уровня 2017 года. Выпуск платины упал за год на 3%, составив 653 тыс. унций.

Сильный рост добычи меди компании связан с запуском Быстринского ГОКа и выходом его на проектную мощность. По никелю, компания не показала существенного роста, но позитивным моментом является остановка сокращения выпуска. Слабая динамика производства МПГ вызвана прекращением переработки сырья третьих лиц. Норникель озвучил прогноз по производству на 2019 год, компания ждет выпуска никеля из российского сырья 220-225 тыс. тонн и 430 — 450 тыс. тонн меди, 2,77-2,8 млн унций палладия и 646-670 тыс. унций платины.Промсвязьбанк

Новости рынков |Норникель - сохраняем рейтинг выше рынка по компании - Атон

- 31 января 2019, 10:49

- |

Норникель: производство в 2018 выше прогнозов, прогноз на 2019 подтвержден

Норникель продемонстрировал сильную динамику производства в 2018: чуть выше верхней границы прогнозного диапазона по Ni, Pt и Pd и выше прогноза по Cu на впечатляющие 8%, хотя это было в целом ожидаемым после сильных результатов за 9M18. Прогноз по производству из российского сырья на 2019 был подтвержден и предполагает небольшой рост производства Ni и МПГ и небольшое снижение производства меди. Проблемы с Быстринским ГОКом были решены в 2018, и Норникель рассчитывает увеличить его мощности до 40-46 тыс т в 2019 (х2 г/г).

Норникель продемонстрировал сильную динамику производства в 2018: чуть выше верхней границы прогнозного диапазона по Ni, Pt и Pd и выше прогноза по Cu на впечатляющие 8%, хотя это было в целом ожидаемым после сильных результатов за 9M18. Прогноз по производству из российского сырья на 2019 был подтвержден и предполагает небольшой рост производства Ni и МПГ и небольшое снижение производства меди. Проблемы с Быстринским ГОКом были решены в 2018, и Норникель рассчитывает увеличить его мощности до 40-46 тыс т в 2019 (х2 г/г).

Мы сохраняем наш рейтинг ВЫШЕ РЫНКА по Норникелю, ожидая восстановления цен на Ni на фоне дефицита металла, и полагая, что ралли в палладии по-прежнему имеет краткосрочный потенциал роста.АТОН

Новости рынков |Баланс сил в Норникеле может измениться - Альфа-Банк

- 30 января 2019, 19:13

- |

«Норникель» выпустил достаточно сильные операционные результаты за 4 квартал 2018 года. Мы не видим существенных отрицательных моментов. Компания превысила свой прогноз по производству никеля и палладия на 2018 год. С учетом роста цен на палладий, который начался в 3 квартале 2018 года, и ослабления рубля, мы ожидаем сильных финансовых результатов компании за 2 полугодие.

Традиционно динамика акций «Норникеля» близко коррелирует с динамикой цен на металлы, производимые компанией. Спотовая цена никеля остается ниже $12000 за тонну из-за рисков расширения производства никеля методом кислотного выщелачивания (HPAL) и создания интегрированных производителей нержавеющей стали, которые могу обеспечить существенно более низкую себестоимость производства никеля.

Несмотря на успешную реализацию пилотного проекта в Индонезии, мы сомневаемся, в быстром масштабировании технологии HPAL ввиду необходимости крупных инвестиций и существенному ограничениям к доступу к качественному сырью, водным и земельным ресурсам. Цена на медь тоже остается под давление около $6000 за тонну, несмотря на то что, большинство новых проектов требуют уровня цены более $7000 за тонну для обеспечения адекватного возврата на инвестиции. Основной причиной низкой цены на медь является слабая макростатистика из Китая.

( Читать дальше )

Традиционно динамика акций «Норникеля» близко коррелирует с динамикой цен на металлы, производимые компанией. Спотовая цена никеля остается ниже $12000 за тонну из-за рисков расширения производства никеля методом кислотного выщелачивания (HPAL) и создания интегрированных производителей нержавеющей стали, которые могу обеспечить существенно более низкую себестоимость производства никеля.

Несмотря на успешную реализацию пилотного проекта в Индонезии, мы сомневаемся, в быстром масштабировании технологии HPAL ввиду необходимости крупных инвестиций и существенному ограничениям к доступу к качественному сырью, водным и земельным ресурсам. Цена на медь тоже остается под давление около $6000 за тонну, несмотря на то что, большинство новых проектов требуют уровня цены более $7000 за тонну для обеспечения адекватного возврата на инвестиции. Основной причиной низкой цены на медь является слабая макростатистика из Китая.

( Читать дальше )

Новости рынков |Дивиденды Норникеля могут составить более 700 рублей на акцию - ИК QBF

- 30 января 2019, 17:56

- |

Объем производства никеля в 4 квартале 2018 года составил 62 тыс. тонн, что на 16% больше третьего квартала 2018 года, при этом практически весь объем металла был произведен из собственного российского сырья.

Увеличение производства никеля в четвертом квартале было связано с расширением карбонильного передела на Кольской ГМК, а также увеличением выпуска никелевого концентрата для продаж третьим лицам. Об этом сообщила компания.

«Норильский Никель» представил позитивный производственный отчет за 2018 год. Несмотря на то, что производство никеля выросло лишь на 1% г/г до 218,8 тыс. тонн, результат оказался выше прогноза компании, ожидавшей производство 210-215 тыс. тонн никеля. Учитывая рост средних цен на никель в 2018 году на 26% г/г до $13,2 тыс. за тонну и ослабление рубля на 20,6%, результат по данному сегменту в годовом финансовом отчете должен существенно вырасти, однако многое будет зависеть от объема продаж металла.

В 2018 году производство меди подскочило на 18,1% до 473,7 тыс. тонн, что существенно выше прогноза производства 420-445 тыс. тонн металла. В 2019 году ожидается, что производство меди повысится до 470-496 тыс. тонн в основном за счет Быстринского ГОКа, который был запущен в конце 2017 года. Увеличение производства совпало с благоприятной конъюнктурой рынка: в 2018 году средние цены на медь увеличились на 5,5% до $6,5 тыс. за тонну.

( Читать дальше )

Увеличение производства никеля в четвертом квартале было связано с расширением карбонильного передела на Кольской ГМК, а также увеличением выпуска никелевого концентрата для продаж третьим лицам. Об этом сообщила компания.

«Норильский Никель» представил позитивный производственный отчет за 2018 год. Несмотря на то, что производство никеля выросло лишь на 1% г/г до 218,8 тыс. тонн, результат оказался выше прогноза компании, ожидавшей производство 210-215 тыс. тонн никеля. Учитывая рост средних цен на никель в 2018 году на 26% г/г до $13,2 тыс. за тонну и ослабление рубля на 20,6%, результат по данному сегменту в годовом финансовом отчете должен существенно вырасти, однако многое будет зависеть от объема продаж металла.

В 2018 году производство меди подскочило на 18,1% до 473,7 тыс. тонн, что существенно выше прогноза производства 420-445 тыс. тонн металла. В 2019 году ожидается, что производство меди повысится до 470-496 тыс. тонн в основном за счет Быстринского ГОКа, который был запущен в конце 2017 года. Увеличение производства совпало с благоприятной конъюнктурой рынка: в 2018 году средние цены на медь увеличились на 5,5% до $6,5 тыс. за тонну.

( Читать дальше )

Новости рынков |Покупать En+ Group на текущих уровнях нельзя - Инвестиционная компания ЛМС

- 23 января 2019, 16:02

- |

Инвестиционная идея: EN+ Group. За счёт сделки Дерипаски с ВТБ можно снизить долг ниже критического уровня, но потенциал роста акций компании – отрицательный, по причине более низких оценок аналогов

Если планы по передаче 25,05% в компании EN+ Банку ВТБ (уже имеет 9,62% компании), описанные New York Times реализуются, то Дерипаска может сократить долг своей компании на стоимость переданного пакета. 25,05% EN+ Group стоят на бирже $1.217 млрд., а долг за 1 полугодие 2018 года составляет $12.072 млрд. Текущее соотношение долга и EBITDA EN+ — это 4,2 года, а после взаимозачёта ВТБ и Дерипаски станет равной 3,9. Таким образом, обязательства станут ниже критического уровня в 4 годовых EBITDA, а мультипликатор EV/ EBITDA снизится с 5,6 до 5,2 лет.

Идеей для EN+ Group является восстановление до оценки ГМК Норникель (EV/EBITDA=6,9) после отмены всех санкций с компании и её дочерней алюминиевой ОК Русал, следом за снижением доли О. Дерипаски до 45%. Это эквивалентно росту до целевой цены в $13 (865 руб.), близко к оценке на IPO ($14 за расписку). Но пока ожидавшееся исключение En+, «РусАл» и «Евросибэнерго» из списка OFAC 18.01.2019 не состоялось, вступление действие санкций OFAC было перенесено до 28.01.2019 по политическим причинам, из-за консультации в Конгрессе США.

( Читать дальше )

Если планы по передаче 25,05% в компании EN+ Банку ВТБ (уже имеет 9,62% компании), описанные New York Times реализуются, то Дерипаска может сократить долг своей компании на стоимость переданного пакета. 25,05% EN+ Group стоят на бирже $1.217 млрд., а долг за 1 полугодие 2018 года составляет $12.072 млрд. Текущее соотношение долга и EBITDA EN+ — это 4,2 года, а после взаимозачёта ВТБ и Дерипаски станет равной 3,9. Таким образом, обязательства станут ниже критического уровня в 4 годовых EBITDA, а мультипликатор EV/ EBITDA снизится с 5,6 до 5,2 лет.

Идеей для EN+ Group является восстановление до оценки ГМК Норникель (EV/EBITDA=6,9) после отмены всех санкций с компании и её дочерней алюминиевой ОК Русал, следом за снижением доли О. Дерипаски до 45%. Это эквивалентно росту до целевой цены в $13 (865 руб.), близко к оценке на IPO ($14 за расписку). Но пока ожидавшееся исключение En+, «РусАл» и «Евросибэнерго» из списка OFAC 18.01.2019 не состоялось, вступление действие санкций OFAC было перенесено до 28.01.2019 по политическим причинам, из-за консультации в Конгрессе США.

( Читать дальше )

Новости рынков |Новая инвестпрограмма Норникеля ставит под вопрос размер дивидендов - Промсвязьбанк

- 11 декабря 2018, 16:05

- |

Норникель вложит более $12 млрд в развитие производства в течение 5 лет — Потанин

Норникель в течение ближайших 5 лет вложит более $12 млрд в развитие производства, заявил президент Норникеля Владимир Потанин на встрече с президентом РФ Владимиром Путиным. «У нас сейчас осуществляется достаточно беспрецедентная инвестиционная программа: мы за следующее пятилетие вкладываем более 12 миллиардов долларов в развитие производства», — сообщил он.

Норникель в течение ближайших 5 лет вложит более $12 млрд в развитие производства, заявил президент Норникеля Владимир Потанин на встрече с президентом РФ Владимиром Путиным. «У нас сейчас осуществляется достаточно беспрецедентная инвестиционная программа: мы за следующее пятилетие вкладываем более 12 миллиардов долларов в развитие производства», — сообщил он.

Исходя из цифр озвученных главой компании, Норникель ежегодно будет инвестировать около 2,4 млрд долл. Это совпадет с теми, ориентирами, которые давал ГМК на Дне стратегии, правда с учетом экологических проектов. Отметим, что рынок сейчас закладывает CAPEX ГМК на 2018-2022 гг на уровне 1,8-2,4 млрд долл. Мы считаем, что текущие цены на металлы позволяют компании осуществлять как капитальные вложения, так и выплачивать дивиденды. Однако, свободных средств почти не остается, что повышает риски по стабильным выплатам дивидендов по максимальной планке.Промсвязьбанк

Новости рынков |Норникель получит дополнительную поддержку от палладия - Альфа-Банк

- 05 декабря 2018, 20:19

- |

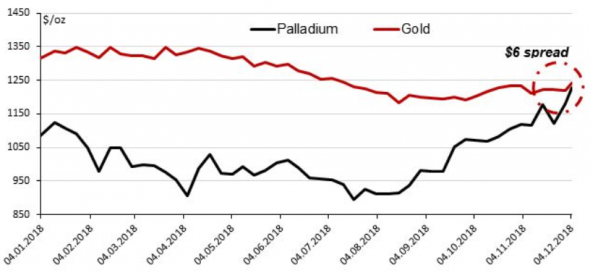

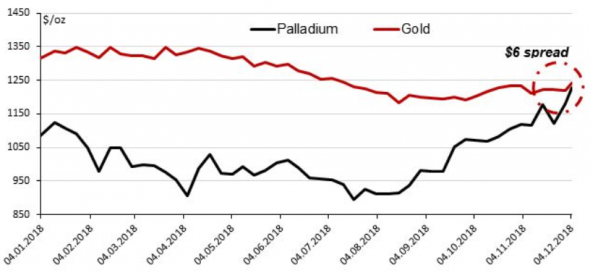

Цены на палладий установили новый максимум $1233/унцию. Цены на палладий выросли в последние четыре месяца на опасениях дефицита предложения палладия на рынке для удовлетворения роста спроса, так как население в мире предпочитает машины, работающие на бензине, автомобилям с дизельным двигателем. Отметим, что выросли и цены на золото до семинедельного максимума ($1240/унцию).

Рынок палладия постоянно испытывает дефицит и, следовательно, повышательное давление на цены вполне логично. Угроза торговой войны после соглашения между Китаем и США, достигнутого в ходе саммита G20 в минувшие выходные, теперь более контролируема с точки зрения рынка. В этой ситуации не исключено укрепление спроса на мировом авторынке. Мы уже говорили в нашем обзоре о «Норильском никеле», что поскольку компании принадлежит 40% глобального рынка палладия, он может получить дополнительную премию, так как производители металлов платиновой группы сейчас торгуются с 50%-й премией к диверсифицированным горнодобывающим компаниям по коэффициенту 2019П EV/EBITDA.Альфа-Банк

Цены на палладий могут превысить цены на золото в ближайшие дни, создав значимый катализатор роста акций компании. Мы подтверждаем рекомендацию выше рынка по акциям Норильского никеля с РЦ $22/ГДР.

Новости рынков |В 2019-2021 годах Норникель обеспечит дивидендную доходность на уровне не менее 10% - Sberbank CIB

- 20 ноября 2018, 14:09

- |

«Норникель» ожидает CAPEX $2,3-2,5 млрд в 2019 году, сообщает компания в рамках Дня стратегии в Лондоне. В 2020-2022 годах капитальные затраты ожидаются на уровне $2,3-2,6 млрд.

«Норникель» планирует к 2025 году увеличить выпуск никеля и меди на 15%, платины и палладия – на 25%.«Норникель» представил инвестиционную программу на 2019-2020 годы. Компания немного повысила краткосрочный прогноз роста производства (учитывая более эффективное использование существующей базы активов) и сообщил о том, что в долгосрочной перспективе значительный рост обеспечат проекты расширения бизнеса.

Прогноз годового производства никеля на 2019-2020 годы был повышен на 3,5% до более чем 220 тыс. т. Прогноз выпуска меди увеличен на 10% до 450 тыс. т (без учета Быстринского ГОКа). Производство металлов платиновой группы (платины и палладия) ожидается на уровне 105-110 т, что на 5% выше предыдущей оценки. Норильский Никель прогнозирует увеличение производства металлов за счет программы повышения эффективности, которая запланирована на 2018-2020 годы. Это также позволит ограничить совокупный рост денежной себестоимости на уровне инфляции или ниже и повысить производительность труда на 12-15% по сравнению с 2017 годом.

( Читать дальше )

«Норникель» планирует к 2025 году увеличить выпуск никеля и меди на 15%, платины и палладия – на 25%.«Норникель» представил инвестиционную программу на 2019-2020 годы. Компания немного повысила краткосрочный прогноз роста производства (учитывая более эффективное использование существующей базы активов) и сообщил о том, что в долгосрочной перспективе значительный рост обеспечат проекты расширения бизнеса.

Прогноз годового производства никеля на 2019-2020 годы был повышен на 3,5% до более чем 220 тыс. т. Прогноз выпуска меди увеличен на 10% до 450 тыс. т (без учета Быстринского ГОКа). Производство металлов платиновой группы (платины и палладия) ожидается на уровне 105-110 т, что на 5% выше предыдущей оценки. Норильский Никель прогнозирует увеличение производства металлов за счет программы повышения эффективности, которая запланирована на 2018-2020 годы. Это также позволит ограничить совокупный рост денежной себестоимости на уровне инфляции или ниже и повысить производительность труда на 12-15% по сравнению с 2017 годом.

( Читать дальше )

Новости рынков |EBITDA Норникель в 2018 году может увеличиться на 1 млрд долл. до 6,2 млрд долл - Промсвязьбанк

- 20 ноября 2018, 12:04

- |

Норникель ожидает повышения EBITDA 2018г на $300 млн, не исключает роста leverage до 2,2x к 2022 г

Норникель ожидает увеличения EBITDA 2018 г. на $300 млн за счет роста объемов и повышения производительности труда, следует из презентации к проходящему в понедельник Дню стратегии. Среди других важных заявлений компании можно отметить также планы по увеличению выпуска цветных металлов на 15%, платиноидов – на 25% к 2025 году. Норникель также увеличил прогноз по capex до $2,3 млрд в 2019г и $2,3-2,6 млрд в 2020-22гг

Норникель ожидает увеличения EBITDA 2018 г. на $300 млн за счет роста объемов и повышения производительности труда, следует из презентации к проходящему в понедельник Дню стратегии. Среди других важных заявлений компании можно отметить также планы по увеличению выпуска цветных металлов на 15%, платиноидов – на 25% к 2025 году. Норникель также увеличил прогноз по capex до $2,3 млрд в 2019г и $2,3-2,6 млрд в 2020-22гг

На фоне роста цен на металлы, увеличения объемов реализации, а также более слабого рубля EBITDA компании в 2018 году может увеличиться на 1 млрд долл. до 6,2 млрд долл. Среди планов компании позитивным моментом являются прогнозы по наращиванию производства цветных металлов. В тоже время следствием этого является рост CAPEX и увеличение долговой нагрузки. Инвесторы рассматривают ГМК как хорошую дивидендную историю, поэтому такие прогнозы могут быть восприняты негативно.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс